一人当たり1,200ドルの現金給付?米国の個人向けコロナウイルス(COVID-19)経済対策を解説

初めてこのブログにお越しの方は、アメリカ駐在員が年間100万マイル&ポイントを貯めた方法をまとめた>こちらのエントリ<からご覧ください。

こんにちは、アメリカ駐在員のKenji(@sorakoge)です。

さて、アメリカでは史上最大2.2兆ドル(約235兆円)の経済対策法がさる3月27日に国会で可決・成立しました。

このエントリでは、その経済対策法のうち、個人向けとして打ち出されている一人当たり1,200ドルの現金給付策について、内容をまとめてみたいと思います。

Kenji

今後のIRSのリリースを待つ必要がありますが、おそらく米国で働いている駐在員も給付の対象になりそうですので、動向を注視してください

なお、下記は3月27日時点の情報を基にまとめた記事になりますので、その点はご留意ください。

経済対策法が3月27日に可決・成立

このエントリを書こうと思ったきっかけは大きく2つです。

2.2兆ドル規模という未曽有の経済対策

まず一つ目は、過去最大の2.2兆ドル規模と言われる経済対策法(正式名称:The CARES Act, the Coronavirus Aid, Relief, and Economic Security Act)が、米国議会で3月27日に可決・成立したこと。

I just signed the CARES Act, the single biggest economic relief package in American History – twice as large as any relief bill ever enacted. At $2.2 Trillion Dollars, this bill will deliver urgently-needed relief for our nation’s families, workers, and businesses. #CARESAct🇺🇸 https://t.co/0WnTNFZPZD

— Donald J. Trump (@realDonaldTrump) March 27, 2020

2.2兆ドルというのは、単純に1ドル=107円換算にして約235兆円(!)ですから、ほとんど天文学的な数字です。

ちなみにですが、235兆円というのは、ざっくりこんな数値に相当します。

✔ アメリカの年間GDP:20兆5800億ドル(約2,222兆円)

✔ 日本の年間GDP:536兆円

✔ 日本の一般会計:97兆7,100億円

✔ イタリアの年間GDP:2兆750億円

見ていただくとわかるとおり、235兆円という経済対策は、規模でいうとざっくりアメリカの年間GDPの10%に相当します。

GDPの10%という規模だけ見てもインパクトは計り知れませんが、この金額は、日本の年間一般会計の約2倍以上。イタリアの年間GDPとほぼ同額という、強烈な内容となっています。

秋に控える大統領選挙へ向けたアピールという側面もあるでしょうが、感染者が8万人を超過し、イタリアを超えて感染者数世界一に踊り出た米国は、経済対策の面でも他国に類を見ないほど超強力なパッケージを打ち出しました。

このコロナウイルスが経済や市民に与える影響に、真っ向から取り組む姿勢を打ち出しているのだと思います。

駐在員は1,200ドルの現金給付の対象となるか

2つ目の理由は、ミクロの視点での理由です。

この経済対策法の目玉のひとつとして、米国内の税金負担者を対象に、一人当たり1,200ドルの現金給付策が盛り込まれています。

1,200ドルという数値は、日本で騒がれている牛肉や魚の金券給付策が子ども騙しに見えるくらいの大型な個人向け経済対策であり、個人レベルでも自分が給付の対象になるのか、いつ振り込まれるのか、手続きが必要なのかなど、動向を気にしている方は多いと思います。

また、特に私と同じような駐在員の立場でアメリカで働いている方にとっては、米国市民でも、グリーンカードもない立場で給付の対象になるかをやきもきしながら眺めている方は多いでしょう。

したがって、このエントリで現金給付策について調べた内容をまとめてみることにしたというわけです。

次項以降で内容を解説しますが、この内容は主にプレスやウェブサイト等に基づいたものであり、私自身が経済対策法を読み込んだものではありません。

したがって、内容に誤りがある可能性は否定できませんので、その点はまずご了承ください。

下でも触れますが、今後IRSのウェブサイトにガイダンスやFAQが掲載されるはずですので、その情報を確認されてください。

1,200ドル現金給付策の詳細

ではここからが本題。現金給付策の詳細についてまとめていきたいと思います。

内容の引用元と確認すべきソース

まず内容の解説に入る前に、このエントリの内容のソース(引用元)と、確認すべきウェブサイトをご紹介します。

Kenji

特に、最終的にはIRSのウェブサイトにおいてガイダンスやFAQが載るはずですので、ニュースやTwitterで情報が流れてきたら、一次ソースとしてはIRSをチェックすべきです(記事公開時点ではまだアナウンスされていません)

リソース一覧

✔ IRSのコロナ関連のウェブサイトは>こちら<(←確認必須)

✔ NBCの現金給付策に関する記事は>こちら<(最終更新:2020年3月28日6:42JST)

✔ Business Insiderの現金給付策に関する記事は>こちら<(最終更新:2020年3月28日7:00JST)

✔ AARPの現金給付策に関する記事は>こちら<(最終更新:2020年3月27日)

✔ AM22Techの米国ビザ就労者に関する給付有無の解説記事は>こちら<(最終更新:2020年3月27日)

現金給付策の概要

冒頭ソースの解説が入りましたが、まずは現金給付策の概要を説明します。

給付は、大人一人当たり1,200ドルとされており、子どもには一人当たり500ドルが支給されます。

現金給付の概要

✔ 大人一人当たり1,200ドル

✔ 夫婦の場合2,400ドル

✔ 17歳以下の子ども一人につき500ドル

夫婦に子ども2人のモデル世帯の場合、所得制限がなく満額給付を受けると3,400ドルを一括でもらうことが出来ます。

所得制限とフェーズアウト

給付の対象となる個人には、所得制限があります。

個人で申告をする方の場合、年間所得(正確にはAGIです。下で解説します)が75,000ドルまでの場合には1,200ドル満額が受給できますが、これを超えると100ドルごとに5ドルずつ受給額が削られるフェーズアウトの仕組みが取られます。

フェーズアウトにより、個人で申告の場合、年間所得が99,000ドルに達すると受給金額はゼロになります。

所得制限の詳細(Singleでの申告の場合)

✔ 年間所得が75,000ドルまで:1,200ドル満額を支給

✔ 年間所得が75,000ドル~99,000ドル:1,200ドル -(所得 - 7.5万ドル)÷100 x 5 が支給

✔ 年間所得が99,000ドル以上:受給金額はゼロ

所得制限の基準値はFiling Statusによって異なり、上記はSingleの場合ですが、これが夫婦合算申告(MFJ)の場合、倍の150,000ドルまでは満額(1,200ドル x 2名=2,400ドル)が支給されます。

また、寡婦(Head of Household)のステータスの場合、フェーズアウトが生じる基準値は112,500ドルと決められています。

Kenji

家族帯同の駐在員の場合、夫婦合算申告が多いでしょうから、15万ドルまでなら制限なしと覚えておけばOKです

駐在員が対象となるか

米国で市民権がなく、グリーンカードホルダーでもない駐在員は給付の対象になるのでしょうか。

この問いに関するクリアなガイドラインはまだ出ていませんが、ひとつの考え方を解説しているのが上でも紹介したAM22Techのこの記事と、CBCのこの記事です。

以下はCBC記事より抜粋しました。

Q: I’m not an American citizen. Do I qualify?

Yes — as long as you’re living and working in the U.S. with a valid Social Security number. That includes green card holders, and it generally includes those on work visas, such as an H-1B and H-2A. But it generally excludes visitors and people who are in the U.S. illegally.

これによれば、①SSNを保有していること、②米国に居住している居住者であること、③グリーンカードは基より、H-1BやL1などの就労ビザを保有していること、などの要件を満たしていれば、米国市民でなくても受給の対象となるように読めます。

なお、繰り返しですが、まだIRSからのガイドラインが公表されていないため、最終的な決定は今後のアナウンスを待つ必要があります。

給付の時期

給付の時期について、まだIRS等ではアナウンスされていませんが、プレスを読んでいるとここから約3週間程度と言われています。

したがって、4月中旬~5月上旬くらいをめどに、順次給付が行われるものと考えられます。

所得制限の基準となる金額

続いて所得制限の基準となる金額についてです。

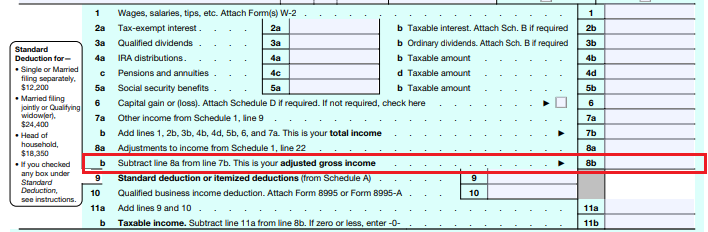

所得制限の頭打ちに引っかかるかどうかは、連邦税確定申告Form 1040の調整後総所得(AGI = Adjusted Gross Income)により判定が行われます。

AGIは、2018年申告のLine 7か、2019年申告の場合にはLine 8B で判定します。

Kenji

勘違いされがちですが、純粋な収入金額総額ではありませんので注意してください

自身で申告を行っている方はイメージがわくと思いますが、2019年のフォームを以下に載せておきます。

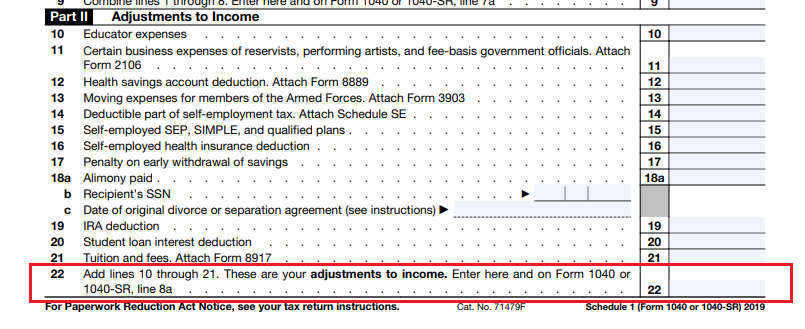

Line 8B(AGI)は、下の図にあるとおり、総収入金額からSchedule 1より転記されるいわゆる「Above the line deductions」の調整項目を控除した後の金額です。

Above the line deductionsの調整項目は下記の通りで、IRAや、HSA、Moving Expenseなどの調整項目を合算したものです。

これを見て頂いてわかるとおり、単純な収入金額から一定の項目を控除した金額がAGIであり、したがって、収入金額よりもAGIの方が必ず小さくなるということが言えます。

所得制限の基準となる確定申告の年度

原則として、所得制限の頭打ちに引っかかるかどうかは、2019年の確定申告により判定を行います。

「原則として」と記載したのには理由があり、本来4月15日が申告納期限とされている米国の確定申告(Form 1040)について、2019年はコロナ対策の一環として、自動で7月15日に延長されるリリースが先日発表されました。

もう一部プレスで報道されてましたが、IRSがForm 1040のDeadlineを延長する措置をリリースしましたね。

▶️申告、納期限ともに自動延長

▶️延長後期限は7/15日州税は個別確認の必要ありとなってるのは要注意です。IRSのリリースが21日なので週明けにリリース出そうですけどねhttps://t.co/8ygmtAu4NY

— Kenji🇺🇸北米陸マイラー兼ブロガー (@sorakoge) March 21, 2020

これにより、 現金給付が行われるまでに多くの納税義務者が申告を完了していないことが考えられます。

この場合2019年の確定申告が終わるまで判定が出来ず給付が行われないということはなく、一年さかのぼって2018年の確定申告により判定が行われます。

テクニカルな対応策として、例えば2019年に大幅に所得が増えて制限に引っかかってしまった方などは、経済対策法による給付がもらえるまでは、2019年の申告を止めておくなどの方法が考えられると思います。

他方、2019年に給付対象となる子どもが増えた方などは、出来るだけ早めに2019年の申告を行っておくことが望ましそうです。

Kenji

モラルの問題もあるため、自己責任での対応をお願いします

受給金額の課税上の取り扱い

ニュースを見ている限り、この経済対策により給付される金銭については、課税の対象にならないとされているようです。

これはとても大事なポイントで、受給対象者にとっては一人当たり1,200ドルがそのまま家計の支えになることはもちろんですが、大なり小なり手取り保証の適用を受けている駐在員にとっても、駐在パッケージとは別口の収入がもらえる可能性があると言えそうです。

受給のための手続き

最後に、この現金給付を受けるために特別な手続きは必要ありません。

2018年ないし2019年に確定申告書を提出していれば、そこに記載された銀行情報等に基づいて、自動でIRSから銀行振り込みないしチェックが送付されてくる仕組みになっているようです。

IRSのウェブサイトではまだ詳細が記載されていませんが、3月28日現在、下記の通り、混乱を避けるためにも本件について直接の問い合わせを控えるようにとのみアナウンスがされています。

Stimulus payment checks: No information available yet, No sign-up needed

Instead of calling, please check back for updates.

まとめ

今日は3月27日に可決・成立した経済救済法について、個人向けの救済策として打ち出された1200ドルの現金給付策の内容についてまとめてみました。

冒頭触れたとおり、法案は昨日成立したばかりで、まだ受給手続きを行う主体であるIRSからは公式なガイダンスやFAQなどはアナウンスされていない状況です。

これから数日~1週間くらいの間に続報が出てくると思いますので、関連ニュースに対してはアンテナを張っておくことをお勧めします。

関連記事です。

こちらは各ホテル業界がコロナ対策として打ち出している旅行プランや会員ステータスに関する救済策をまとめたエントリです。

【随時更新】ヒルトン、マリオットにハイアットなど:各グローバルホテルチェーンのコロナ(COVID-19)対応まとめ

米国の確定申告期限が7月まで延期されたため、2019年の申告に関してはしばらくほったらかし・・・という方も多いと思いますが、源泉徴収票についてくらいは早めに確認しておかれることをお勧めします。私も赴任初年度は源泉徴収票の記載が間違えていて、Payrollとかなりやり取りを繰り返しました。Form W2の見方については、下記のエントリで解説しています。

駐在員も知っておきたいアメリカの源泉徴収票(Form W2)の見方

最新情報をお届けします

Twitter でKenji@米国駐在員のカネとバラの日々をフォローしよう!

Follow @sorakoge

最近のコメント