投資はiDeCo(確定拠出年金)から始めるべき理由とNISAとの比較

こんにちは、Kenji(@sorakoge)です。

投資をするにあたってはどの会社から、何を入り口にして投資を行うかを決める必要が出てくるのですが、まず私がお勧めしたいのがiDeCo(イデコ)です。

今日はそのiDeCoについて、特にサラリーマンの方が加入することを前提に、NISAとの比較をしながらメリットをご紹介したいと思います。

Sponsered Link

iDeCoとは何か

iDeco(イデコ)とは、「個人型確定拠出年金」を指す愛称で、公的年金にプラスして給付を受けられる私的年金の1つです。

国民年金や厚生年金と組み合わせることで、より豊かな老後生活を送るために設計された年金プランで、制度の改正(緩和)により、2017年1月から国民年金を支払うほぼ全ての国民が加入することが可能になりました。

制度の特色として、以下のような項目が挙げられます。

<iDecoの特色>

✔口座は一人ひとつしか作れない

✔国民年金を支払っていないと利用できない

✔運用期間中のスイッチングが可能

✔制度積立金のポータブルが可能

✔受給権が保護されている

✔税制メリットが大

以下でそれぞれの特色についてご説明します。

読んで頂くと、普通の証券口座で取引する場合と比べて何がお得なのかがわかると思います。

口座は一人ひとつしか作れない

→iDeCo口座はNISAと同じく、一人ひとつしか作成できません。

どの証券会社に口座を作るかで運用できる商品が決まってしまいますから、最初は長く付き合える証券会社を慎重に検討する必要があります。

もっとも、途中で金融機関を変更することは可能です。

国民年金を支払っていないと利用できない

→iDeCoは「上乗せ」(サラリーマンにとっては、国民年金、厚生年金に加えた3階部分)ですから、国民年金を払っていることが加入の前提です。

こちらはデメリットになりえそうですが、サラリーマンであれば給与控除という形で強制加入させられていますから、この点は問題ありません。

運用期間中のスイッチングが可能

→運用する金融商品は途中何度でも変更(スイッチング)可能です。

したがって、運用成績に不満がある場合はもちろん、途中で魅力的な他の商品が出た場合にも自由に切り替えが可能です。

また、スイッチングの際に運用益が出ていても、売却益に対して課税は一切されません。

ポータブル可能

→会社拠出ではなく自己拠出ですから、アカウントは会社ではなく個人に帰属しています。

このため、離職・転職の際にも自分の資産として持ち運びが可能です。

転職が当たり前になった昨今ですから、時代の流れにもマッチしていると言えます。

なお、このエントリは個人型を前提にお話ししていますが、企業型と個人型の行き来も可能です。

受給権が保護されている

→上記に似ていますが、現役世代が年金受給者の原資を支払う世代間負担ではなく、自分で自分の将来のために積み立てる積立て型プランです。

したがって、運用状況や、経済状況の悪化で給付額が減額になったりということは基本的にありません。

(インフレやら制度変更やらのことは言い始めたらきりがないので考えていません)

また、iDeCoは確定拠出年金(DC)ですから、企業型の確定給付(DB)型と違って、自分で投資対象を選べるのもいいですね。運用成績に直結します。

税制メリットが大

→一番のメリットはこれです。

iDeCoの掛金は全額「小規模企業共済等掛金控除」として所得控除の対象になります。

また、運用期間中の運用益には課税されず、受取り時にも退職所得控除や公的年金等控除が利用可能です。

なお、サラリーマンで海外駐在の予定がある方はiDeCoを継続できないケースも十分考えられますので、事前にしっかりと検討してください。

仮に継続できたとしても、赴任期間中は小規模企業共済等掛金控除の恩恵を受けることは出来ません。

他にも色々と特色がありますが、誤解を恐れずにiDeCo一言でまとめるとすれば、「老後の資産形成をする人が真っ先に加入すべき運用プラン」ということができます。

NISAとiDeCoの比較

資産形成のための運用プランといえば、広く認知されているのがNISA(小規模投資非課税制度)です。

NISAの制度詳細はここでは割愛しますが、NISAと新しく始まった積立NISA、iDeCoの特色を表の形で比較してみたいと思います。

NISA(積立NISA)とiDeCoの比較表まとめ

NISAとiDeCoについて、それぞれの制度の特色を纏めると下記のようになると思います。

赤字部分は各制度について私が特に魅力と感じる部分です。

なお、上記の表中iDeCoについては確定給付企業年金(DB)や企業型確定拠出年金(DC)に加入している会社員を前提にしています。自営業の場合などは投資上限が変わりますので注意してくださいね。

NISA(積立NISA)の利点

NISAはiDeCoと比べ、以下の点で優れています

・株式投資が可能

・運用商品の売却後、原資の引き出しが可能

後でも触れますが、iDeCoは対象商品が少なく、それに比べてNISAは株式投資が可能なのはもちろん、運用商品が非常に幅広いのが何と言っても魅力です。

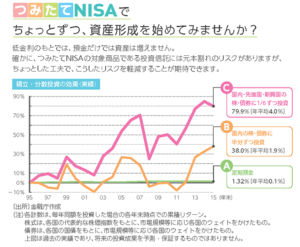

また、積立NISAの場合、非課税期間が20年に設定されていますから、より長い期間での運用プランを立てることが可能です。

(出典:金融庁HP「つみたてNISA早わかりガイドブック」より)

その意味で、短期的な視点で値上がり益を求めるよりもより長期的で、パッシブな運用にぴったりの制度設計と言えそうです。

iDeCoの利点

ではiDeCoはどうでしょうか。

iDeCoの特色は1.で触れたとおりですが、やはり税メリットが大きいですね。

積立時に全額所得控除が認められるのが大変魅力的で、一般的に税負担の重くなる現役世代が将来に課税を繰り延べる効果があるのが大きいです。

また、iDeCoでは積立期間中に何度売却を繰り返しても売却益は非課税(スイッチング可能)ですが、NISA口座の場合、投資した商品の非課税は一度限りです。

さらに、NISAでは5年(スイッチングで10年)、積立NISAでも最長20年であった非課税の積立期間ですが、iDeCoの場合には受給開始までの全積立期間にわたって非課税の恩恵を受けることができます。

投資期間は長ければ長いほど分散投資の効果も、複利効果も大きくなるので、この点でもiDeCoに軍配が上がるといえそうです。

一般的な掛金の上限は勤務先の会社の年金プランや勤務形態(自営業かどうか)によって異なります。

税メリットを最大限に生かしたいのであれば、ご自身のステータスに応じて拠出額を決定してください。

(参考URL:あなたの上限額はいくら? iDeCoのココが知りたいQ&A)

http://money-bu-jpx.com/news/infographic/article004965/

一般的な厚生年金に加入し、会社側で確定給付年金(DB)プランを提供するサラリーマンの場合、年間の積立総額は14.4万円が上限となります。

したがって、まずはiDeCoの枠をMAXまで使ってからNISAを併用するというプランがおすすめです。

最後に受け取った際の取扱いですが、iDeCoの受給はその受け取り方の違いによって、所得区分が退職所得か雑所得かに変わります。

どちらも税制上メリットがありますが、より関心がある方は下記のページを参考にしてみて下さい。

参考URL:iDeCoの受け取り方の違い

https://money-lifehack.com/tax/6517

iDeCoの受給開始年齢

年金(老齢給付金)を受け取ることができるのは、現行法上60歳以降とされています。

より正確には、iDeCoは確定拠出年金の一つですが、加入者は60歳になったとき、「通算加入者等期間」が10年以上であれば、給付金を請求できます。

50歳以上の年齢で加入する場合、50歳以上の方が加入する場合は加入年数が10年未満となることがあり、そのケースでは受給開始期間が遅くなります。

受給開始年齢は最大で70歳まで引き延ばして運用を続けることができます。

つまり、受給開始時期はある程度コントロールできることになりますね。

なお、70歳になっても請求しない場合は、全額、一時金として支給されます。

iDeCoを始めるおすすめの証券会社

個人型確定拠出年金(iDeCo)を始めるうえでおすすめの金融機関としてはSBI証券か楽天証券の2社が挙げられます。

投資を始めるにあたって証券会社を選ぶポイントは、「管理手数料」と「取扱商品の充実度」の大きく2点ですが、いずれの証券会社も、一定の残高等の条件を満たせば管理手数料は無料にすることができます。

数百円というレベルの違いであっても何十年と払う可能性があるコストですのでできるだけ抑えたいところです。

私は楽天証券を利用しています。

管理手数料がゼロ円で対応しており、取扱商品もインデックス型で積み立てに適したものが多くでお勧めです。

編集後記

まだ出国まで日本にいたころ、周囲の友人にiDeCoについて聞いてみたことがあるのですが、周囲で申し込みをしている人はほとんどいませんでした。

制度が変更されてサラリーマンでも拠出可能になったのが2017年1月からですから、私が出国前はまだまだ制度が浸透していなかったのかもしれませんね。

私は制度緩和が公表されて、楽天証券が受付を開始した時点でiDeCoへ即申し込みしました。

iDeCoの対象拡大から1年が経過しましたが、皆さんはiDeCoはもう開始されていますか?

参考記事です。

千里の道も一歩から。

一億円という大目標は遠い彼方に見えるかもしれませんが、資産形成を考えるにあたって活用すべきは「複利」であるということは歴史が証明しています。この「複利」のもたらす力について以下のエントリで考えています。

こちらは投資をこれから始めるという初心者向けのエントリ。株式投資についてざっくりと説明した記事です。

Sponsered Link |

Sponsered Link |

最新情報をお届けします

Twitter でKenji@米国駐在員のカネとバラの日々をフォローしよう!

Follow @sorakoge

最近のコメント