日本で新しいヒルトンアメックスカード(ヒルトン・オナーズAMEXカード)が発行!過去のヒルトンカードや日米ヒルトンカードを比較した結果

初めてこのブログにお越しの方は、アメリカ駐在員が年間100万マイル&ポイントを貯めた方法をまとめた>こちらのエントリ<からご覧ください。

こんにちは、アメリカ駐在員のKenji(@sorakoge)です。

今日は、日本で新しく発行がスタートした「ヒルトンアメックスクレジットカード」を取り上げます。

Kenji

カードのスペック紹介はもちろん、過去に三井住友カードから発行されていたヒルトン系列との時系列でのカード比較や、アメリカのヒルトン・クレジットカードとの日米カード比較も併せてご紹介しますのでぜひ参考にされてください

日本でヒルトンクレジットカードがリフレッシュ。AMEXから発行へ

リフレッシュされたヒルトンクレジットカードの紹介。まずは、カードスペックからご紹介します。

Kenji

カード券面はアメリカのヒルトンカードにそっくりですが、スペックはかなり違います

カードスペック外観

今回発行される2枚のカードのスペック外観がこちらです。

<スペック外観(図をクリックすると拡大します)>

リフレッシュ前にヒルトン系列カードを発行していた三井住友カードでは、「一般」「ゴールド」「プラチナ」という3種類のカードが発行されていましたが、発行元がAMEXに切り替わって、2種類に統一されました。

以下、気になる点についていくつかコメントを加えていきたいと思います。

サインアップボーナス(入会ボーナス)

今回、カードリフレッシュに合わせた期間限定プロモーションなのかはわかりませんが、カード入会時に一定の条件(ミニマムスペンド)を満たすとヒルトンポイントが付与されるサインアップボーナスが打ち出されています。

まずは一般カードですが、下記の通り複数のクリア条件が設定されています。

一般カードのサインアップボーナス

✓ 入会時に2,000ヒルトンポイント

✓ カード入会後1か月以内に10回以上の利用で3,000ヒルトンポイント(1回あたり1,000円以上の利用が条件)

✓ カード入会後3か月以内に30万円以上の利用で1万ヒルトンポイント

✓ カード入会後6か月以内に75万円以上の利用で1万ヒルトンポイント

合計2.5万ヒルトンポイントが獲得可能

最高のボーナスは、6か月以内に75万円以上利用の場合の2.5万ヒルトンポイントになります。

日本のカードのありがちですが、サインアップボーナスは少な目です。

続いて、プレミアムカードのサインアップボーナスです。

プレミアムカードのサインアップボーナス

✓ 入会時に5,000ヒルトンポイント

✓ カード入会後1か月以内に10回以上の利用で1万ヒルトンポイント(1回あたり1,000円以上の利用が条件)

✓ カード入会後3か月以内に30万円以上の利用で3万ヒルトンポイント

✓ カード入会後6か月以内に150万円以上の利用で3万ヒルトンポイント

合計7.5万ヒルトンポイントが獲得可能

こちらも、一般カード同様にボーナス水準は少な目です。

とは言え、7.5万ポイントというのは比較的大量のポイントではあるため、ヒルトンポイントを貯めたい人にとっては大きなチャンスにはなるはずです。

Kenji

特に一般カードの方は150万円利用で週末宿泊特典が付与されるため、これを狙う方はサインアップボーナスも併せて狙ってみるのが良いかなと思っています

なお、ひとつ気になるのが、アメックスの公式ページにある以下の文言で、これを字面通りに解釈すると、他のアメックスカードを保有している方はすべからく今回のヒルトンカードの入会ボーナスからは弾かれてしまうということになるはずです。

■対象外

以下に該当する場合は本ご入会特典対象外とさせていただきますので、あらかじめご了承ください。

家族カードのみお申し込みの方

アメリカン・エキスプレスのカードを既にお持ちの方

既にお持ちのアメリカン・エキスプレスのカードから切り替える方

過去にアメリカン・エキスプレスのカードをお持ちで再入会される方

ヒルトンアメックスカードの入会特典、他のアメックスカード持ってたらもらえない〜 pic.twitter.com/3v1Enw11a3

— バンセレ (@bansereban) March 9, 2021

この部分はアメリカのアメックスの発行ルールである「one life timeルール」とは 明確に違うように見えますが、気になった方は、発行前にAMEXに問い合わせをされてみることをお勧めします(確認された方がいたらぜひコメント欄などで教えてください)。

ポイント付与

続いてポイント付与率について。

ヒルトンポイントは、おおむね0.5~0.6セント(円)/pt程度で評価されています。

ポイント付与はヒルトンポイントで行われるため、一般カードの場合、100円利用当たり2pt 付与= 1円でポイント還元率は1%程度、プレミアムカードの場合100円利用当たり3pt 付与= 1.5円でポイント還元率は1.5%程度と考えることが出来ると思います。

ポイント還元率(1pt = 0.5円で換算)

✓ 一般カード:通常利用で2pt /100円= 1円(ポイント還元率1%)、ヒルトンでの利用で3pt /100円= 1.5円(ポイント還元率1.5%)

✓ プレミアムカード:通常利用で3pt /100円= 1.5円(ポイント還元率1.5%)、ヒルトンでの利用で7pt /100円= 3.5円(ポイント還元率3.5%)

日本の一般的なクレジットカードの還元率は0.5%~1.5%程度が通常ですので、それに合わせた形の設定になっていると考えてよいと思います。

Kenji

本当はもう少しカテゴリーボーナスが付くとより魅力的なカードスペックになったはずですが・・・

週末宿泊利用特典

今回カードリフレッシュによって加わったベネフィットの目玉が、この週末宿泊利用特典(Weekend Night Award)だと思います。

これは、2年目のカード更新時からもらえるベネフィットで、プレミアムなら年会費を支払うと自動で付与、一般カードなら年間150万円を利用すると宿泊権利が付与されるというものです。

Kenji

2年目からはこの宿泊権利分だけ、年会費が相殺されると考えることのできる極めて優れたベネフィットです

詳しくは、過去に下記のエントリにてどこよりも詳しくルールやお得な使い方を解説していますので、日本でこれからカードを発行されるという方はぜひ目を通されてみてください。

Hilton Weekend Night Rewardの使い方:ヒルトン・アスパイア&サーパスカードの週末宿泊特典の魅力と利用方法を完全解説

一般とプレミアムのどちらがお得か?

一般カードとプレミアムカード、どちらを選ぶのがお得でしょうか?

これは一口で結論を出すのが難しい問題ですが、ヒルトン系列に多く宿泊機会のある方、そして年間カード決済額が大きい方にとっては、プレミアムカード取得でダイヤモンドステータスを狙うのが一般的なお勧めということが出来ると思います。

そうでない方にとっては、一般カードでのゴールドステータス狙いで十分でしょう。

Kenji

ヒルトンはゴールドステータスで朝食が2名分無料で付くため、1回一人3,000円とすると、家族で年間3回(3泊)程度系列ホテルに泊まる方にとっては3,000円 x 6回分=1.8万円のベネフィットを受けることが出来て、カード年会費分の元を取ることが出来ると考えることができます

ポイントサイトでも登場

最後に・・・ヒルトンカードは早速日本のポイントサイトにも登場しています。

確認したところポイントサイトの「モッピー」で新規にプレミアカード発行の場合2,000pt、一般カードの場合1,000ptを付与するプロモーションが出ているようです。

今後同系列カードを保有している方からのリファーラルオファーが追加で出てくるかもしれませんが、新規カード発行を考える方にとっては「モッピー」経由での発行がひとつお勧めと言えそうです。

過去のヒルトンクレジットカードとの比較

日本では、過去にもヒルトン系列のクレジットカード(ヒルトンVISAカード)が三井住友カード系列から発行されていました。

カード発行元がAMEXに切り替わってスペックがどうなったのか、過去に発行されていた三井住友カード系列のカードと比較して、今回ビフォー・アフターでどうなったのかを分析してみたいと思います。

なお、過去のカードに関する情報については三井住友カードの公式サイトから抜粋しました。こちらのページにWeb魚拓を取ってあるので、興味のある方は確認されてみてください。

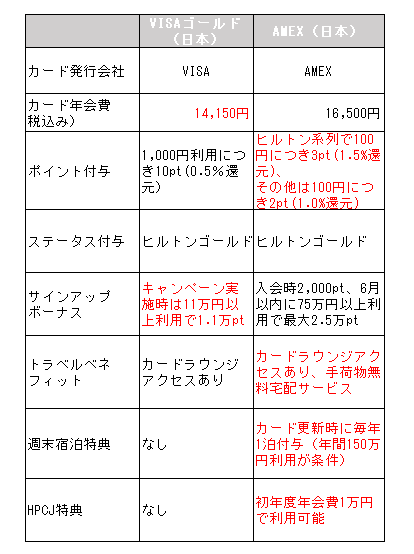

一般カードのビフォー・アフター

まずは一般カードのビフォー・アフターについてです。

例によって有利と思われる方を赤字でハイライトしていますが、こちらはカード年会費が若干リフレッシュに伴って値上がりしたことを除いては、おおむね改善といってよい内容だと思います。

Kenji

ちなみに、見ていただいてわかるとおり、「一般」カードと言っても過去の三井住友カードと比較していただいてわかる通り、カードとしてはゴールドカードとしての位置づけと捉えていただいて構いません

<一般カードのビフォー・アフターまとめ(図をクリックすると拡大します)>

特に、週末宿泊特典が150万円の利用でついたことはかなりの大改善といってよく、年間150万円までの利用ならこのカードに利用を集中させても良いのではないかと思います。

ポイント付与も0.5%→1.0%へと、大きく改善されました。

付与単位が1,000円利用ごと→100円利用ごとに切り下がったのも、切り捨てられる金額がなくなって地味に大きな改善と言ってよいと思います。

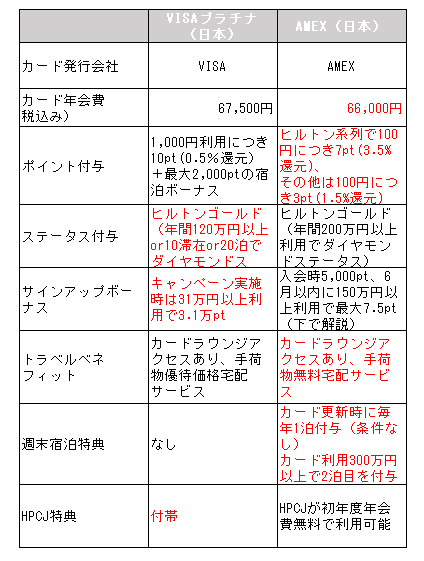

プレミアムカードのビフォー・アフター

続いて、プレミアムカードのビフォー・アフターについてです。

<プレミアムカードのビフォー・アフターまとめ(図をクリックすると拡大します)>

こちらはどちらが有利かというのはケース・バイ・ケースで一概に何とも言えないところだと思います。

年間利用金額が少ない一般庶民にとっては120万円の決済でダイヤモンドステータスが付与された(旧)VISAプラチナの方が有利であったと言うことが出来ますし、カード利用が大きい富裕層にとっては、もともと決済金額は問題にならないため、ポイント付与が上がった(新)AMEXカードの方が魅力が高いと言うことが出来そうです。

日米のヒルトンクレジットカード比較

続いて、日米のヒルトンクレジットカードを比較した結果をシェアしたいと思います。

一般・Surpassカードの比較

まずは、日本の一般ヒルトンカードと、同ランクのカードであるHilton Surpassを比較したのが下記表になります(図をクリックすると拡大します)。

例によって、優れていると思われる方を赤字でハイライトしています。

見ていただくとわかる通り、ほぼSurpassカードの方が優れていると言えますが、挙げるとすれば日本在住の場合はトラベルベネフィットは優れているかもしれません。

日本の空港事情を考えるとプライオリティパスよりもカードラウンジアクセスの方が使い勝手が良いでしょうし、手荷物の無料宅配サービスがあるのもありがたいベネフィットということができます。

あとは、HCPJも利用する方にとっては優れたベネフィットと言えると思います。

Kenji

ちなみに上からは少しわかりづらいかもしれませんが、日本の一般カードとアメリカのSurpassカードは少しだけカードデザインも違います。日本の一般カードはアメリカの年会費無料版と同じカードデザインで、Surpassはそれよりも色味が少しだけ濃い仕上がりになっています

プレミア vs Aspireカードの比較

続いて、日本のプレミアムカードと、同ランクのカードであるHilton Aspireを比較したのが下記表になります(図をクリックすると拡大します)。

こちらはコメントするまでもなく、アメリカ発行のHilton Aspireカードの圧勝です。

敢えて言うとするとHPCJの年会費無料だけはアメリカのカードには付帯しませんが、基本的にすべての項目でAspireのカードスペックが優れていることが分かります。

以上が日米のヒルトンカードのベネフィット比較になります。

アメリカでのクレジットカードがいかにベネフィットが優れているかが日米のカードを比較すると一目瞭然であるよい例だと思います。

ヒルトンカードの紹介まとめ

今日は日本で新しく発行がスタートした「ヒルトンアメックスクレジットカード」をご紹介しました。

カードのスペック紹介は、過去に発行されていた同系列のカードの時系列での比較や、日米カード比較も加えると、ちょっと違った視点からカードの魅力に気づくことが出来て面白くなると思います。

アメリカのヒルトンカードの方がベネフィットが優れているというのは予想通りでしたが、一般のヒルトンカードについてはリフレッシュ前のVISAゴールドと比べて魅力が増しており、サインアップボーナスを除けばアメリカのHilton Surpassと比べてもそこそこ良いカードということが分かりました。

年間決済額が大きい一部のお金持ちの方を別にすれば、一般のヒルトンカードはなかなか優秀な狙い目カードということが出来ると思います。

カード発行の際のご参考になれば幸いです。

参考記事です。

比較してみるとアメリカのカードは本当に優れていることが良くわかりますが、そんなヒルトンカードは1月途中から過去最高のボーナス水準でのプロモーションを続行中です。下記のエントリで詳しく解説していますので、まだカードを保有していないという方は、ぜひこのチャンスに申請を検討されてください。

【復活】お知らせ:Hiltonクレジットカードが過去最高にサインアップボーナスUPしています!

エントリ途中でもご紹介しましたが、リフレッシュ後のカードに付帯する「週末宿泊特典」については、過去に詳しくルールやお得な使い方を解説しています。日本でこれからカードを発行されるという方はぜひ目を通されてみてください。

Hilton Weekend Night Rewardの使い方:ヒルトン・アスパイア&サーパスカードの週末宿泊特典の魅力と利用方法を完全解説

最新情報をお届けします

Twitter でKenji@米国駐在員のカネとバラの日々をフォローしよう!

Follow @sorakoge

最近のコメント