駐在員が教える:アメリカのクレジットカード申請がアプルーブされるかどうかの考え方を4つシェア

こんにちは、アメリカ駐在員のKenji(@sorakoge)です。

今日のエントリでは主に駐在員の方向けに、アメリカでクレジットカードを申請するにあたって知っておきたいトピック、「クレジットスコアのない(あるいは短い)駐在員がどのタイミングからクレジットカードを申請するか」という問題について考えます。

申請の際に考えておきたい判断基準を私自身の経験にも触れながら4つシェアしますので、ぜひ申請の際の参考にされてください。

Sponsored Link

私の失敗談

以前クレジットカードレビュー:Chase United Explorerのエントリにて、渡米後半年程度経過後にUnitedのUnited Mileage Plusを申請して却下された話に触れました。

申請時のクレジットスコアは720程度で、カードのスペックに鑑みるにスコアに問題があったとは思えません。

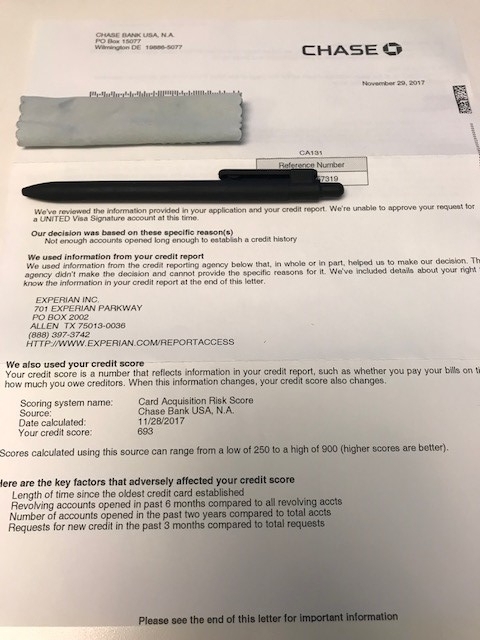

実際カード会社からもらった回答も以下のような文章で、特にスコアが低かったから却下されたわけではないような気がします。

(以下原文)

文章のみからは確定的なことはいえませんが、今回の手続きを踏まえて自分なりに色々とウェブ上の情報を咀嚼したことを4つの判断基準として、以下に纏めてみたいと思います。

申請の際の4つの判断基準

その1:カード会社からのInvitation = アプルーブではない

まず、よく言われることですが、カード会社からのInvitation = アプルーブを保証するものではありません。

事実、私もUnited航空からSecret Invitationを3通もらった後に「もう大丈夫だろう」と思って申請したにも関わらず却下されました。

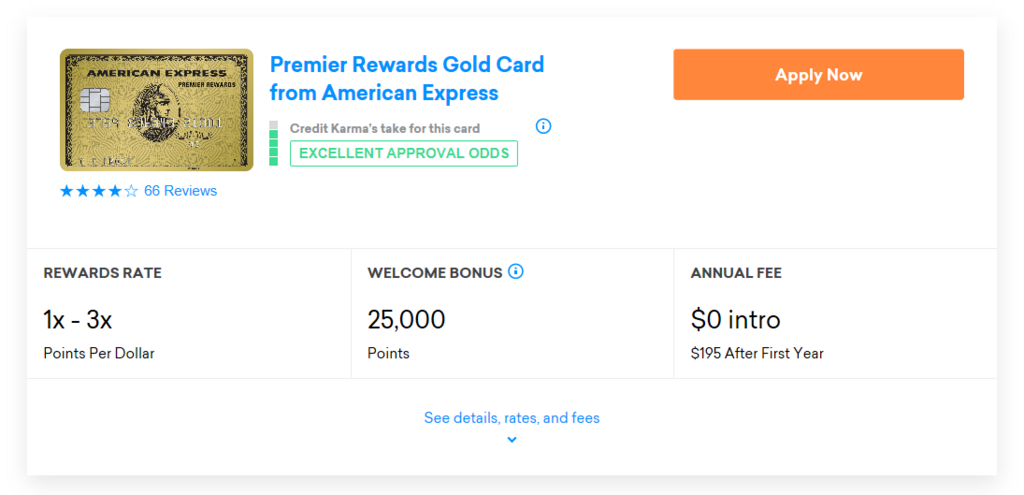

クレジットスコアを図る尺度として、アメリカでCreditkarmaというとても有名なサイトがあります。

このサイトでは、クレジットスコアが上がってくると承認の可能性が高いクレジットカードが表示されるようになります。

たとえばこの記事を書いている傍らクレジットカルマにアクセスしたところ、私が最も欲しいカードのひとつであるアメックスプレミアゴールドのカードが表示されました。

しかしながら、これも同様にアプルーブを保証するものでは一切ありません。。

結局、クレジットスコアを尺度にしつつも、カードの利用履歴、利用期間とにらめっこしながら申請の時期をじっくり探る必要があるということです。

その2:発行銀行によるアプルーブの難易度

次に2つ目。カード会社ごとに承認基準が異なることを覚えておいてください。

カード会社といっても、例えばANA USAや、SPGアメックスといった個別のカードのことではなく、カード発行元の発行会社(主に銀行)のことです。

そして銀行は数多くありますが、サインアップボーナスが魅力的なのは以下3つが発行元のカードが大半です。

・Citi系列

・Chase系列

・Amex系列

実際、私が欲しいカードもこの3つに集中しています。

この中でも、色々な記事を読んでいると、特にChase系列はかなり厳しい印象を受けます。

例えば陸マイラーが頭を悩ませるChaseの5/24ルールしかり、そして私の妻が銀行口座オープンの依頼に行った際も対応が保守的。ルールを厳格に解釈している(要は「お堅い」)印象を受けました。

特に早いうちから申請するのであれば、Chase系列のカードは避けるのがベターだと思います。

ただし、5/24ルールの適用があるため、長期滞在者にとってはChase系列のカードから発行しておいて、2年後にまたChase系列のカードに戻ってくる方が効率的という考え方もあり、頭の痛い問題です。

その3:カードによる差があるか

3つめです。申請するカードにも左右され、一般的にはステータスの低いカードほど短期でも申請が可能です。

以前紹介したDiscoverのSecured Credit Cardがいい例です。Discoverはクレジットスコアが低い方向けにカードを発行しているため、要求されるステータスは低め。したがって、SSN取得間もない人でもアプルーブがされやすい傾向があります。

【駐在員向け】アメリカでのクレジットカードの作り方からクレジットヒストリーの構築法、おすすめの最初のクレジットカードまで徹底解説

しかし、ステータスの低いカードはサインアップボーナスや、カードスペックがよくないことが多いんですよね。これも大きなジレンマです。。

その4:カード申請時期による差

最後に4つ目、カードの申請時期が結果に影響を与えるかどうかを考えてみます。

サインアップボーナスがもらえるような日本でいうゴールドカードを申請するには、時期としてはいつごろからが目安になるのでしょうか。

私は渡米から約半年経過時点でUnited Mileage Plusを申請して却下されました。

他の方のBlogを拝見していると、1年程度は一般的に待ってから申請すべきという意見を多く見ます。

他方、渡米後7-8か月、あるいは半年でもクレジットカードがアプルーブされたという話も目にします。

私自身、ANA CARD USA で増額を申し込んだ際、利用開始月から4か月時点の申請では却下されたのですが、その際に「利用開始月から6か月経過した後に申し込みをしてください」という案内をもらいました。(以下原文)

平素はANA CARD U.S.A.クレジットカードをご愛顧頂き、

誠にありがとうございます。

先日ご利用限度額引き上げについてお問い合わせ頂きましたが、口座開設後半年未満でしたため、ご希望に添えませんでした。

口座の開設後半年以上経過してから、再度限度額引上げリクエストが可能ですので、 ご用命の際はお電話にてお申し付けください

これは言い換えれば、やはりSSNや口座開設をしてから半年がひとつの目安になるということだと思います。

実際、半年と2日経過したところで再度増額リクエストをしたところ、あっさり承認されました。

あとは申請される方の年収や属性、クレジットヒストリー、申請するカードのランク、さらにはカード会社の担当者の裁量(!)によって結果が変わってくると思われます。

私が現状出している答えとしては、「申請時点で他のカード履歴が最低6か月以上(請求および支払い完了まで待つとして、7-8か月の間くらい)」、かつ「Creditkarmaのスコアが720-750程度」がゴールドカード相当を申請するにあたっての最低条件だと捉えています。

申請却下の影響

最後に、申請却下の影響について触れておきたいと思います。

カードの申請却下(Decline)はCreditkarmaのスコア計算上はスコアに与える影響がLow – Midとなっており、却下そのものによってスコアが大きく毀損することはありません。カード却下による影響は、数ポイントから10ポイント前半くらいだと思います。

しかし、信用会社には90日記録が残りますので、90日間は新しいカードの申請は控えた方が無難と言われます。

私の場合、United Mileage Plusの判定基準日が11/28でしたので、次のカード申請は2月末以降に行うことにしたいと思います。

もし皆さんの中でもっと早いうちに承認されたカードがある、あるいは早く承認されるための裏技を知っているという方がいらっしゃったら、ぜひ共有して頂けるとありがたいです。

参考記事です。

こちらは2017年のマイラー活動をまとめたいわば一年間の総集編。渡米一年目でゲットしたマイルの残高や、どのような活動をしたのかを説明したエントリです。

2017年年末のマイル獲得残高と、昨年の陸マイラー活動を振り返ります

申請にもコツが有るように、クレジットカードのボーナスをもらうのにも多くのコツがあります。下記のエントリで支出金額をどのようにコントロールするのかの観点からボーナスをもらさず得るためのコツについて解説しています。

アメリカでクレジットのサインアップボーナスを漏らさず獲得するために

Sponsered Link |

Sponsered Link |

最新情報をお届けします

Twitter でKenji@米国駐在員のカネとバラの日々をフォローしよう!

Follow @sorakoge

最近のコメント