日本で断り続けた保険不信の私がアメリカで生命保険の加入を決めた3つの理由

こんにちは、アメリカ駐在員のKenji(@sorakoge)です。

さて、前回2回にわたってアメリカでの生命保険の検討についてエントリをしましたが、今日は日本で加入を断り続けた保険不信の私が、アメリカで生命保険に加入した理由について解説したいと思います。

Kenji

色々と私自身の経験に基づいた考えを書いていたら一万字超になってしまいました。。少し長いエントリですが、私と同じように駐在で来られている方が保険を検討される際の参考になれば幸いです

私がTerm life保険に加入した理由

以前のエントリをご覧いただいた方は、私が生命保険に対して如何に否定的なスタンスをとっているかはご理解いただけると思います。

ではどうしてそんな私がTerm life保険に加入したか、まずはその加入を後押しした理由についてお話ししたいと思います。

Term Life保険に加入した理由

・圧倒的に加入条件が良い(保険料が安い)

・外貨建てのため、日本のカントリーリスクをヘッジできる

・アメリカの銀行口座を継続できる

理由その1:圧倒的に加入条件が良い

まず理由のひとつめ。そして加入を決めた最大の理由でもありますが、アメリカのTerm lifeは、日本の生命保険と比べて圧倒的に加入条件が良いことです。

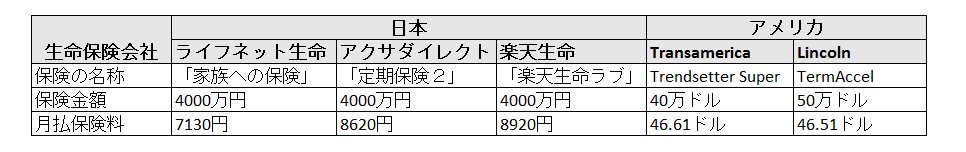

論より証拠ということで、私が契約を決めた40万ドル(約4千万円)をベースに、日本の定期保険と比べてみましょう。

なお、見積もりの条件として、35歳非喫煙優良体、保険期間20年間(支払期間同じ)、月払い、特約なしのベースプランで比べてみました。

(保障の内容や、特約の選択が誤っているケースもあると思いますので、必ずご自身でも比較してください。)

見て頂くとわかるとおり、日本の生命保険に比べて、アメリカは保険料が非常に低く、3割~5割割安で同程度の保障を受けることが可能です。

これは利回りを考えて頂ければ容易に理解できる話で、現状日本の20年ものの国債利回りが0.5%程度にあるのに対して、アメリカの10年債利回りは2.8%、30年債利回りは3%程度です。

3%利回りがあれば約25年で資金は倍になりますから、20年のタームものの保険料が、日本と比べて半額程度に抑えることができるというのは想像に難くありません。

ところで、保険料については事のついでに他の保険会社も見てみたかったのですが、加入者の平均保険額を考慮してか(前回エントリで、統計データからはじき出された世帯主の死亡保障額は平均1,509万円、年齢別では45-49歳の2,223万円が保障のピークだということは触れましたね。)、ネット見積もりでは保険金額が3,000万円までしか選べないようになっているところもかなりありました。

例えば、オリックス生命の「定期保険ブリッジ」や、チューリッヒ生命の「定期保険プレミアム」、メットライフの「スーパー定期割引」は、定期保険としてはランキング上位に入る人気商品ですが、少なくともオンライン上では3,000万円までしか保険金額が選択できなかったので、上表には含まれていません。

私は保険料が安かったことと、今後の日本のインフレリスクなどを考えて40万ドルの保障にしたのですが、そもそも日本の保険会社の見積もりで選択できず、比較が十分できなかったのは残念でした。

理由その2:外貨建てのため、日本のカントリーリスクをヘッジできる

理由の2つ目は、外貨建て保険に加入できることによるカントリーリスクのヘッジです。

私は近い将来、日本でハイパーインフレが起こるリスクがかなりあると考えているタイプです。

もちろん、そうならないように願ってはいますが、人生で2番目に大きな買い物と言われる保険が、円建てで日本のインフレリスク(円の暴落リスク)に晒されるのは極力避けたいと思っています。

駐在員で日本への帰国が前提にはなりますし、資産ストックも大半は日本で持ち続ける必要がありますが、投資や保険については外貨建てで入れるのであれば、外貨建てで入っておく方が、カントリーリスクを減らす上でもベターだと考えました。

理由その3:アメリカの銀行口座を継続できる

理由の3つめ。

これは加入した方にとってボーナス的な位置づけになると思いますが、「アメリカの銀行口座を帰国後も継続できること」です。

駐在員としての立場を考えた際、アメリカから帰国するにあたっては、原則として資金を日本へ引き上げる必要があります。

日本帰国後もアメリカへは出張・観光等で来る機会もあるでしょうし、出来ればアメリカの銀行口座を残しておきたいと思っています(そして、同じように考える駐在員の方は多いように思います。)

が、色々なソースを見る限り、非居住者口座として残しておくことは可能としても、1年や2年など一定期間取引がないと口座は凍結され、最悪の場合預金が没収されてしまうという記事を目にします。(マネロン対策が叫ばれる時節柄仕方がないのかなとは思いますが。)

しかし、生命保険料の引き落とし口座を残しておけば、保険契約が続く限り毎年のトランザクションは少なくとも継続しますから、その他の条件を満たせば銀行口座の継続は容易になると思います。

口座継続が可能である点は一度私が使っている銀行の担当者に問い合わせをしたところ、可能という回答をもらってはいるのですが、口座維持のための手数料や事務手続の問題なども含めて、帰国時までに再度フォローアップしたいと思っています。

担当者によっていうことがころころ変わるのがアメリカのお国柄ですから、念を入れて確認するに越したことはないです。

少し話は逸れてしまいますが、アメリカでの銀行手数料事情については、こちらのエントリでも詳しく纏めています。よろしければ参考にされてください。

その他生命保険の種類と私が加入しなかった理由

続いて、その他アメリカで一般的に販売される生命保険の種類と、私が加入しなかった理由についても触れておきたいと思います。

FPと相談した際、私の置かれた家族構成等をお伝えしたところ、Term life以外のオプションとして以下の積立型の保険商品も勧められました。

検討を勧められた他の生命保険

・Whole Life Insurance

・Index Universal Life Insurance

アメリカの積立型生命保険は大きく3種類

アメリカの保険を初めて調べた際は全く意味が分かりませんでしたが、アメリカの生命保険には掛捨型のTerm life以外に、積立型の①Whole Life Insurance、②Variable Life Insurance、③Index Universal Life Insuranceの3種類が存在します。

まずは。その3種類それぞれについて内容を解説しておきます。

Whole Life Insurance

・定額の保険料と一生涯の死亡保障が保証されている保険商品。債券運用型の保険商品で、日本の終身保険に相当します。

・一般に安定運用型ですが、予定利回りが低いため、下の二つに比べると保険料は高くなりがちです。

Variable Life Insurance

・支払保険料、死亡保証金ともにフレキシブルに変更できる生命保険。日本の変額終身保険に相当し、運用の状況に応じて解約返戻金と保険金が変動するタイプの商品です。

・一般的に、通常の終身保険よりも予定利率が高く設定されているため、保険料は割安になります。一定額の保険金額は保証されることが多いです。リーマンショック時に運用資産の元本割れが発生して、外資系生保がソルベンジーを保てずに日本市場からの撤退もしくは販売停止に追い込まれたのがこの商品です。

Index Universal Life Insurance

・アメリカの株価に連動して利息が付く、インデックス連動型の生命保険です。

・利率にキャップ(上限)が設定されている商品が多いかわりに、株価がマイナスになった時にも最低利息(フロア)の保障がある商品が一般的です。

・固定金利型と変動金利型のメリットをあわせもった保険と紹介されてることが多いと思います。内容としては従来の保険商品が債券運用型であるのに比べて、株式運用型でリスクが高いこと。株のファンドにコールとプットオプションが組み込まれた商品と考えて頂ければよいと思います。

VariableやIndex Universalは利回りの点では確かに魅力的なのですが、万一に備えるはずの生命保険が相場の状況に合わせて上下するのはちょっとどうなんだろうと私は疑問を感じてしまいます。

加えて、これらの保険商品に申し込むのであれば、高額な手数料を払った上に保険会社に資金を縛り付けるよりも、自分でその分資産運用したらいいのでは・・と私は思ってしまいます。

高額なコミッションをどう考えるか

積立型の保険を考える際、足枷になるもののひとつがエージェントフィーや、保険会社に対して支払うライダーフィーの問題です。

たとえばFPに払うエージェントフィーを考えてみましょう。

想像に難くありませんが、保険金額が高い商品ほど、FPが取るコミッションが大きくなります。

したがって、FPはコミッションの大きな商品を勧めたがるということを認識しておいてください。この傾向は、ご自身にマネーリテラシーがなく、FPの言いなりになってしまうような方の場合は特に顕著だと思っておいた方が良いでしょう。

とあるブログサイトでは、Whole Life Insuranceの場合は一年目の保険料の90%から105%程度が、Term Life Insuranceの場合は1年目の保険料の30%から70%程度がエージェントのコミッションとなると記載されていました。

例えば私が提示されたポリシーでは、保険金額が500,000ドル(約5千万円)で年間掛金が585ドルのプラン(非喫煙健康体の場合で、今後の診断結果によって前後します)ですので、FPに入るコミッションは175ドル~410ドル程度というところでしょうか。

このエージェントフィーは、Whole lifeの場合、数倍に膨れ上がります。

Whole lifeの場合は貯蓄性を兼ねる商品のため、保険料に積立て部分と保険機能に対する支払い分が混在しますよね。

商品そのものが違うためTerm lifeと単純比較は難しいところですが、例えば私が勧められたWhole life商品の場合、死亡保障200,000ドル、保険料払い込み期間は20年(よって、保険料総額は4,200ドル x 20年=84,000ドル。)、加入期間30年(Whole lifeには満期がないため、65歳で解約と仮定)、最低積立保障額109,000ドル(現行利回りの場合の受取推定額は169,000ドル)の商品でしたが、保険料は月350ドルでした。

この場合、FPに入るコミッションは、3,990ドル~4,410ドル程度ということになります。10倍以上コミッションが違いますね。

Kenji

であれば、私が営業マンだってWhole lifeを勧めます

ちなみに、Whole lifeの売り文句として、加入すれば保険会社が提供する最低保証の利回りでも65歳までに25,000ドルが増えて、200,000ドルの死亡保障がつくというセールストークを頂きました。

アニュイティの計算は面倒なのでしませんが、65歳満期と考えると、25,000ドルが増えるといっても払い込み総額は84,000ドルですから、30年間での平均利回りは1%程度ですか・・

もちろんLow endの場合の計算ではありますが、やはりあまり魅力的ではなかったです。

加えて、保険機能と貯蓄機能が一つの商品に混ざっていると、保険料の内訳に巧妙にコミッションが隠されてしまうので、もともと保険に対して尻込みしがちな私には、どうしても前向きに検討できませんでした。

であれば、Term lifeとの払込総額の差額(例えば上記の例であれば、払込総額84,000ドル△585ドル x 20年=72,300ドル)を自分で資産運用していきたいと思います。

そして、前回のエントリでも触れた通り、払込期間が長くなり、総額が大きくなればなるほど抱え込むインフレリスクは大きくなるということも気がかりでした。

なお、コミッションの多寡を別にして、FPの方はお話を伺った限りでは、本当にWhole lifeやIndex Universal Lifeの方が加入者にとってもお得だと考えておられた印象を受けました。

(そして、そのような場合、加入する立場にとってはリテラシーを身に着けて臨まないと、先方のセールストークに飲み込まれてしまうリスクとがあると思った方がよいでしょう。)

繰り返しになりますが、私は運用は運用で自分で行いたいと思いますし、保険会社に求めるのはあくまで保険機能であって欲しいと望みます。

そのような方にとってはやはりTerm lifeで必要な期間、必要な分だけ掛捨てで加入するというのが、シンプルかつ、もっとも合理的な選択なように感じました。

もちろん、それも運用が苦手、お金の話は誰かに丸投げしてしまいたいという方にとっては魅力的なプランでしょうから、ご自身のマネーリテラシーや今後の経済に対する見通し、ご家族のご希望などに合わせてベターな保険は違ってくるのだと思います。

年齢が上がって運用がおっくうに感じるようになれば保険で済ませてしまいたいと思うかもしれませんし、節税のニーズだってあるでしょう。

実際、私もお金の話はさっぱりという妻向けに、いまアニュイティ(年金保険)のプランを検討しています。

アニュイティはまた全く別の保険商品ですので、機会を改めて触れてみたいと思います。

保険加入の際の注意点

だいぶ間延びしてきましたが、今回のエントリの最後にアメリカの生命保険に加入するにあたって知っておいた方がよいことをご紹介します。

私がネットと、FPとのやり取りをとおして確認した限りの情報ですので他にもいろいろありそうですが、検討の際の参考にされてください。

ビザの種類によって加入できない保険がある

まず第一に、ビザの種類によって加入できない保険があります。

そもそもアメリカの生命保険はアメリカ市民、グリーンカード保有者を対象にしたもので、旅行・観光で一時的にアメリカに来られた方が加入することは出来ません。

ビザの種類によって ちなみに私はLビザのステータスですが、Lincolnの生命保険は加入が出来ないと断られてしまいました。

ネットで探していると安い保険会社も目にするかもしれませんが、その保険がビザ保有者も対象にしているかをまず確認する必要があります。私は日系エージェントを通じての加入を決めましたが、駐在員で現地エージェントやFPを通す方は、この点は初回のヒアリングの際に伝える必要があると思います。

営業許可を持っている保険会社から加入する必要あり

第二に、ご自身が居住する州の営業許可を持っている保険会社(エージェント)から加入する必要がある点に注意してください。

これは生命保険に限った話ではありませんが、アメリカでは州によって法律や規制が異なるため、営業ライセンスのない州でのビジネスは一般に出来ません。

Kenji

例えば私の場合ニューヨーク居住ですので、原則としてニューヨークのライセンスを持っている保険会社を通す必要があります

もっとも、州内の保険会社でなくても居住州内に保険会社に支店があるか、ご自身の勤務先の会社のネクサスが保険会社が営業許可を有している州にある場合には加入できる場合があります。

ご自身がコンタクトされる保険会社(エージェント)のホームページなどで、支店の状況やコンタクト先のエージェントがどこでビジネスを行っているのかを確認されてください。

ニューヨークでしたら、「じゃぴおん」などのコミュニティサイトで探せば出てくると思います。

上記2点は確認を怠ると後々加入の段になって「やっぱりご加入いただけません」と言われてしまいかねないため、初回コンタクトの際に伝えるのが無難です。

特約はつけられないか、つけられても給付に制限が掛かることが多い

日本と保険の慣習が違いますから、当たり前と思っていることも確認された方がベターです。

例えば、日本の定期保険ではリビングニーズ特約がオプションでついていることが多い(しかも無償のこともよくある)と思いますが、アメリカの保険で問い合わせたところ、リビングニーズはつけられるが有償。そして、アメリカ国内での診断が特約給付の条件になると言われました。

万一のことがあった際もちろん早く給付を受けられるに越したことはありませんが、アメリカ国内での診断というのは相当ハードルが高いと感じたため、特約は一切つけないようにお願いしました。

Kenji

シンプルな死亡保障のみを望むという私のニーズにも合っていたと思います

全期前納は出来ない

全期前納というのは、保険料を保険会社に前払いしておいて、会社側のアカウントから支払時期到来ごとに保険料相当額を差し引いてもらう支払方法です。

全期前納のメリットは、通常の前払い(一時払い)が払いきりになってしまう(例えば、10年分前払いした後、1年後に万一のことがあった場合、9年分の保険料は還付されない)のに対して、保険料を「預けている」状態にあるため、保険事故発生時に未経過期間の保険料が還付される点にあります。

もちろん、この場合の保険料は、月払いと比べると多少安く抑えることができます。

定期保険でもできるのか知りませんが、アメリカではそもそも全期前納のコンセプトがなく、支払いは①月払い、②半年払い、③1年払いのいずれか3つから選択するそうです。

支払いは銀行引き落としまたはチェックで行う

これはメリットのところでふれましたが、アメリカの生命保険の保険料の支払いは、銀行引き落としまたはチェックになります。私のTerm lifeは銀行引き落としになると案内されました。

日本では一部クレジットカード払いでも対応していると思いますが、クレジットカード大国アメリカにあっても生命保険はなぜかクレジット払いには対応していません。

(少なくとも私が問い合わせたいくつかの保険会社についてはそう案内されました。)

ただし、Plastiqという方法を使えば、おそらくチェックを通じた間接的なクレジット払いができるのかなと思っています。

保険料はまとまった支出になりますから、クレジットカードのMinimum spendingクリアの方法として持ってこいですよね。私も実際に支払いの段になったら新規のクレジットカード発行と絡めてぜひ試してみたいと思っています。

Plastiqについては下記のエントリを参照されてください。

【Minimum Spendingクリアに必須】アメリカのPlastiq利用方法の詳細解説

過去の保険関連のエントリについては以下をご覧ください。私が考えたことを纏めてあります。アメリカでの生命保険をご検討されたいという方が、私の経験を少しでも参考にして頂ければ幸いです。

保険の加入手続や、アニュイティをどうするかについては、また機会を改めて触れたいと思います。

もしご意見等や「こんなものもあるよ」というアドバイスがありましたらコメント欄からお寄せいただけるとありがたいです。

このブログにもたびたび登場していますが、保険や証券口座、銀行口座などがだんだん増えてくると資産管理がやっかいになります。

そんなとき、アメリカでの資産管理には「パーソナル・キャピタル」がおすすめです。こちらの記事を参考にしてください。

アメリカ在住者には「パーソナル・キャピタル」での資産管理が断然お勧め

最新情報をお届けします

Twitter でKenji@米国駐在員のカネとバラの日々をフォローしよう!

Follow @sorakoge

こんにちは!

日本在住です。 20歳の子供が日本在住ですがアメリカ国籍も持っており、インターネットでアメリカの保険を調べています。その時にこちらのブログを目にしました。

子供名義でアリアンツのアニュイティに加入しようかと検討しております。国籍と住所はアメリカの親戚の住所で申し込みは可能だと言われました。しかし申し込みは代理店を通じて簡単にできるが、数十年後に果たして保険会社は滞りなく支払ってくれるのかと言う疑問が湧きました。当然その頃に代理店が存在しているのかもわかりませんし、おそらく担当はいなくなっています。

申し込みの時に不備があった、申し込み時の住所に住んでいないなど

いろいろな理由をつけて保険会社から支払いを拒否されると言う話も聞きました。

このようなトラブルは、現地の日本人の方で聞いた事はありますでしょうか?

LKさん、

コメントどうもありがとうございます。

私が今回契約したのはTerm Lifeで、アリアンツの保険商品でもないため、個別の契約については残念ながらわかりません。FI Planningなどのコミュニティサイトで情報が交換できるものもあるため、そちらを試してみてはいかがでしょうか。ご参考にURLを以下に貼っておきます。

https://www.fiplanning.com/