【2021年最新】駐在員が考えるアメリカの確定申告:ブログやリファーラル収入をどこまで申告するか?Form 1099との関係は?

2021年2月9日:記事を最新の内容にアップデートしました

2019年2月24日:記事初出

初めてこのブログにお越しの方は、アメリカ駐在員が年間100万マイル&ポイントを貯めた方法をまとめた>こちらのエントリ<からご覧ください。

こんにちは、アメリカ駐在員のKenji(@sorakoge)です。

確定申告を考えるシリーズ。第2回の今日は、アメリカの個人の確定申告(Form 1040)について取り上げます。

今日は、そのアメリカの確定申告の核となる「収入」の範囲について考えたいと思います。

Form W-2を勤務先から受領して、そろそろForm 1040の作成に取り掛かろうと思っている方も多いと思いますので、その前に一度目を通してみてください。

Kenji

アメリカでちょっとした収入を得ていたり、利息・配当などを一定額以上得ていると送られてくる「Form 1099」についてもご紹介しますので、心当たりのある方は是非ご覧ください

アメリカの確定申告の基本

突然ですが、この記事を読んで頂いているあなたの属性はなんでしょうか?

駐在員?現地採用?それとも駐在員の配偶者でしょうか。

私のブログ読者層は、米日の読者の割合が、ざっくり6:4の比率です。

私自身の駐在員としての属性や、取り上げるテーマを考えると、同じ駐在員の方が多いのかなと思っています。

日本から駐在員としてアメリカへ来られている方は、個人所得税の申告代理が出向のパッケージに入っている方も多いですよね?

そのような方は、通常は会計事務所の方にデータを渡せば申告書を作ってもらえますが、担当者と実のあるやり取りをするためにも「いつ」「どんな税金が」かかるのかの最低限知っておいた方がよいと思います。

そもそも税金がかからないと思ってデータを渡さなかったら、いくら専門家といえどわかりようがありません。

とは言っても、異国の地で異国の制度をしっかりとルールに則って申告するのは並大抵のことではありません。そんなときに頼るべきが税の専門家であり、勤務先が外注している会計事務所の専門家。わからないことが出てきたら、遠慮なく専門家を頼りましょう。

あるいは、ブログ等を活用して日ごろからアンテナを張っておくことも役立つでしょう。

このブログでも、昨年何回かにわたってアメリカの確定申告について取り上げました。

2018年の税制改正項目については>こちら<のエントリを、

そして、日本の源泉徴収票(年末調整表)にあたるアメリカの「Form W2」の見方については>こちら<のエントリで取り上げました。

特に今年は個人所得税にも税率の変更をはじめ、色々な改正が入っています。

実際の作業を行う前に、あるいは会計事務所の担当者とやり取りを始める前にアメリカの確定申告の大きな仕組みを知り、そしてどんな改正が入っているのかの外観をつかんでおくだけでもだいぶ効率的にやり取りが出来るようになると思います。

ブログ収入やリファーラル収入をどこまで申告するか

率直な疑問

さて、前置きが長くなりましたが、ここからが今日の本題です。

私もこのブログを運営するようになって約1年半。

2017年は始めたてだったため、泣かず飛ばずで全く収益が出ませんでしたが、2018年はおかげさまで後半になるにつれアドセンスをはじめちょぼちょぼとした収入が上がるようになりました(ありがとうございます!)。

そこで気になったのが税金の取扱いです。

一昨年は基本的にサラリーしかなかったため、特に気にすることもありませんでした(渡米初年度で日米の申告を両方行う必要があったため、それなりに面倒な思いをしましたが、それはまた別の話です。)が、今年はブログ等で上がった副収入をどうするかを考える必要に迫られました。

な~んだ、ブログをやっていないから自分には関係ないか・・・と思った方、ちょっと待ってください!

例えば、クレジットカードを配偶者にリファーラルしてポイントをもらっていませんか?

アフィリエイトサイトを通じてセルフバックや、セルフリファーラルをしていませんか?

会社の出張でホテルやフライトを使う際、そのポイントを個人のアカウントにつけていませんか?

Topcashbackで稼いだポイントは?

銀行や、アメックスからForm 1099を受領していませんか?

こういった、金銭や、金銭に代わるポイント等を得ているとしたら、それが税金申告の対象になるかということはきちんと考えなければいけません。

Kenji

少額ならバレないよ、と思われるかもしれませんが、それもまた別の話です

公式な拠り所

では、これらのいわば「副収入もどき」に関して、公式な拠り所やガイダンスのようなものはあるのでしょうか?

私が調べた限りでは、IRS(米国歳入庁)が出しているガイダンスは、2002年に発行された下記の一本のみです。

アメリカでマイルやポイントを得ている方は必ず確認すべきガイダンスですので、少し長いですが全文をそのまま引用します。必ず目を通してください。(出所はIRSのホームページです)

Announcement 2002-18

Frequent Flyer Miles Attributable to Business or Official Travel Announcement 2002-18 Most major airlines offer frequent flyer programs under which passengers accumulate miles for each flight. Individuals may also earn frequent flyer miles or other promotional benefits, for example, through rental cars or hotels. These promotional benefits may generally be exchanged for upgraded seating, free travel, discounted travel, travel-related services, or other services or benefits. Questions have been raised concerning the taxability of frequent flyer miles or other promotional items that are received as the result of business travel and used for personal purposes. There are numerous technical and administrative issues relating to these benefits on which no official guidance has been provided, including issues relating to the timing and valuation of income inclusions and the basis for identifying personal use benefits attributable to business (or official) expenditures versus those attributable to personal expenditures. Because of these unresolved issues, the IRS has not pursued a tax enforcement program with respect to promotional benefits such as frequent flyer miles. Consistent with prior practice, the IRS will not assert that any taxpayer has understated his federal tax liability by reason of the receipt or personal use of frequent flyer miles or other in-kind promotional benefits attributable to the taxpayer’s business or official travel. Any future guidance on the taxability of these benefits will be applied prospectively. This relief does not apply to travel or other promotional benefits that are converted to cash, to compensation that is paid in the form of travel or other promotional benefits, or in other circumstances where these benefits are used for tax avoidance purposes.

要点は以下のとおりと理解しています。

Announcement 2002-18の要点

・IRSは、マイルプログラムで乗客がマイルを貯めていること。そしてホテル・レンタカーの利用等でマイルを貯めている事実を認識している

・マイルは、座席のアップグレードや特典航空券など、経済的な利益と交換が可能である。これらのマイルには、ビジネス出張の際に貯めたものを、個人的に利用している例も見受けられる

・ビジネスの出張等で貯めたこのようなマイルプログラムやベネフィットを個人利用していることについて、課税上の取扱いをどうすべきかということについて疑義が生じる

・「いつ」「いくら」を課税所得として認識すべきか、あるいは「ビジネス利用で得られたマイル等」と「個人利用で得られたマイル等」を最終的に個人で利用した際、どのように区分すべきかなどについては、公式なルールがなく、課税上の問題として認識している

・課税に技術的な問題も残ることから、IRSとしては、マイル等プロモーションで得られた便益については当面の間課税対象としなくて差し支えない

・ただし、金銭に交換されて旅行等の便益を受けるために利用されたものや、旅行等の便益の形で直接提供されたもの、租税回避の目的で利用された経済的な利益についてはこの限りでなく、課税の対象として取り扱うべきである

解釈の問題もありますが、基本的にマイルプログラム等については把握はしているものの、課税対象としなくて差し支えない旨が示されていることがわかります。

これが、IRSが公表しているマイル&ポイントに関する唯一の「ガイダンス」です。

Form 1099 MISCの発行は年間600ドル以上

さて、IRSの基本的なスタンスがわかったところで、話を進めます。

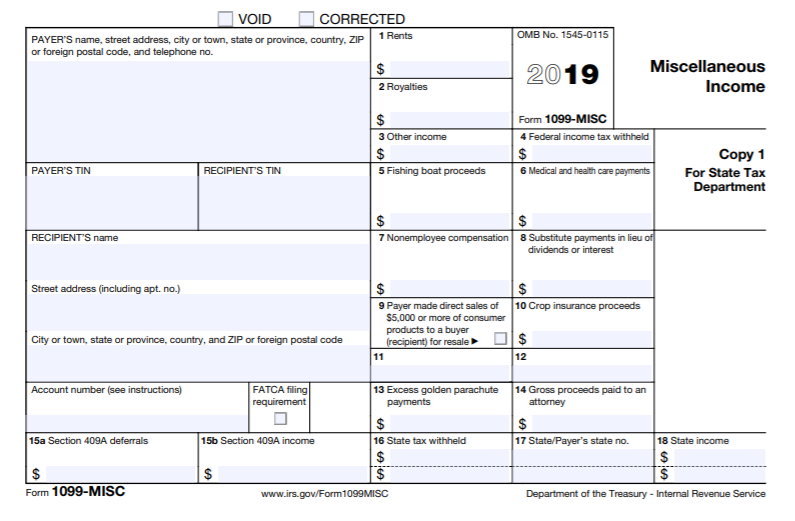

Form 1099という様式の存在を聞いたことがある方も多いと思います。

(Form 1099MISCです。IRSのホームページより)

これはタックスフォームの一つで、企業が自社の従業員以外の者(主にIndependent Contractorと呼ばれる個人事業主ですが、それ以外の個人や、法人に対しても発行されます。)に対して報酬の支払いをした際に、発行が義務付けられているものです。少額基準は600ドル。つまり、600ドル以上の支払いをした者に対してはこのフォームの発行が義務付けられています。

IRSのホームページでは、Form 1099について下記のように記載がされています。(太字は私の編集です)

If you pay independent contractors, you may have to file Form 1099-MISC, Miscellaneous Income, to report payments for services performed for your trade or business. If the following four conditions are met, you must generally report a payment as non employee compensation.

1. You made the payment to someone who is not your employee;

2. You made the payment for services in the course of your trade or business (including government agencies and nonprofit organizations);

3. You made the payment to an individual, partnership, estate, or in some cases, a corporation; and4. You made payments to the payee of at least $600 during the year.

日本でいうところの「報酬、料金、契約金及び賞金の支払調書」(法定調書)に相当すると考えて頂くと、馴染みのある方も多いのではないでしょうか?

今回問題となるのはForm 1099は「Form 1099 MISC」といういわば「副収入もどき」を把握するためのフォームですが、実はForm 1099は所得の区分に応じて6種類タイプが存在します。それぞれのタイプでレポートされる所得の内容は以下の通りです。

Form 1099の6種類

・Form 1099 MISC・・・下記以外の雑収入を報告・申告するためのフォーム

・Form 1099 INT・・・利息を報告・申告するためのフォーム

・Form 1099 DIV・・・配当等株主に対して支払われた経済的利益を申告するためのフォーム

・Form 1099 C・・・銀行等から債務免除を受けたときに受領するフォーム

・Form 1099 R・・・IRAや401K、年金など、退職勘定から払い出された金額があるときに受領するフォーム

・Form 1099 S・・・不動産収入(住宅の売却など)があるときに受領するフォーム

この中で私が受け取ったことがあるのは「Form 1099 MISC」と「Form 1099 INT」(※)の二種類ですね。

401KやIRAの口座も保有しているので、将来的には1099Rのフォームなども受け取ることになるのかな~と思っています。

ここで大事なのは、600ドル以上支払のあったものについては企業側でフォームの提出義務があるため、反面調査的に我々納税者の情報とも付け合わせがされる可能性が高いということです。

Form 1099が企業側から提出されているのに、支払先に記入されていた納税者(私たち)からは申告がない・・・なんてことがあれば、IRS側としても確認したくなるのは当然のことでしょう。

受け取る納税者である私たちの立場からすれば、正当な理由、あるいは合理的な説明なく申告の対象に含めないことは、後々調査で過少申告を指摘されるリスクが高くなると言わざるを得ません。

(※)1099-INTについては、IRSから公表された、別のRev. Proc. 2000-30というガイダンスが存在します。興味のある方は下記URLを参照されてみてください。

アメックスがForm 1099を送ってきた

半月ほど前に、アメックスからForm 1099が送られてきたというニュースが、アメリカのマイラー・駐在員の中を駆け巡りました。

昨年までリファーラルボーナスに対して何もフォームを送ってこなかったAMEXが態度を一変、ある日突然Form 1099-MISCを送り始めたのです。

急に始めた理由はわかりませんが、課税上の取扱いが不明瞭な中で、Form 1099-MISCの提出要否でIRSと揉めるよりは、我々カスタマーにとりあえずフォームを送り付けてしまおうと思ったのかもしれませんね。。

これにびっくりしたのがアメリカのマイル&ポイントを紹介するブロガーです。Doctor of Creditや、The Points Guyなどが一斉に記事にしました。

ちなみに、今後のために残しておきますが、アメックスから送られてくるForm 1099-MISC上、2018年分についてはポイントは受け取ったリファーラル収入の種類に応じて以下のように評価されているようです。

アメックスのポイント価値評価(2018年分)

・Amex MR Point=1セント/ポイント

・Hilton Honors Point=0.67セント/ポイント

・Marriott Rewards Point=1セント/ポイント

・Delta SkyMiles=1セント/ポイント

価値評価のつけ方については、色々なところで波紋を呼んでいるようです。

まぁ確かにMRポイントなどは例えばAmazonで使うと1pt = 0.7セントバリューになりますし、使い方によってかなり価値は変わってくるので、それをアメックスが一律で評価することに対する反対意見が出ることは、容易に想像が出来ます。

また、ないと信じたいですが、アカウントが凍結されてポイントが没収された・・・なんて話もネットを見ているとちらちら目に入ります。

Kenji

私自身も一度サインアップボーナスを否認された苦い思い出があります。

アメックスにまだ生殺与奪を握られている状態なのに、ポイントをもらって時点で申告しなければいけないことに対する批判の声もあるようです。

※2021年2月追記

2021年にどの銀行、カード会社がForm1099を送付しているかについては、Doctor of Creditの下記エントリで解説されています。

Doctor of Creditの記事

アフィリエイト収入、マイル&ポイントについては、Doctor of Creditの下記エントリが大変興味深いです。

クリアなルールがないためこれが正解!というわけではありませんが、専業のブロガーであり、アメリカのマイル&ポイントの大御所が書いている記事だけにそれなりの信頼性があると思います。

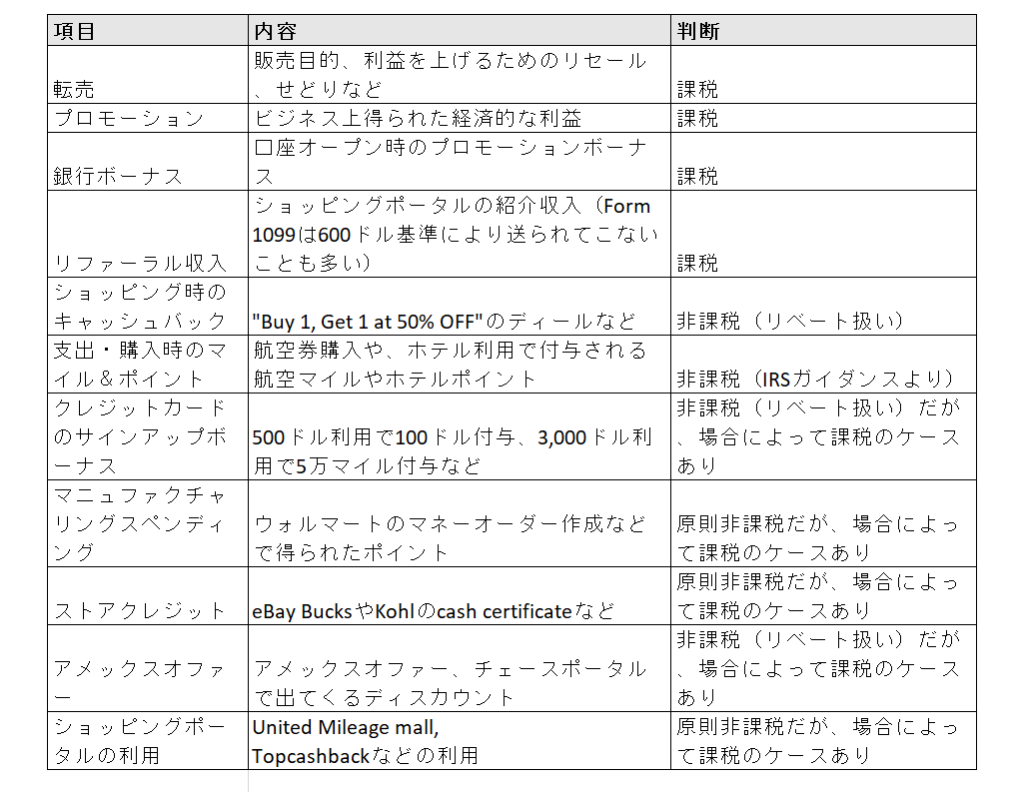

参考までに、記事で取り上げられていたものをざっと書き出して表の形にまとめてみました。私の意見というわけではありませんが、そんなに踏み込んだことを言っているわけでもありませんし、大筋で納得が出来ます。

(クリックすると拡大します)

さほど私の実感ともずれていなかったのですが、興味を惹かれたのはやはりクレジットカードのサインアップボーナスのくだりあたりでしょうか。

基本的にリベート扱いだとコメントしつつも、チェースのUltimate RewardsやシティのThankYou Point、Arrival+のポイントなどで金銭価値と交換できるものや、キャッシュアウト出来るものは取扱いがグレーゾーンだとコメントされていました。

私の対応

では私がどうするかということですが、Form 1099-INT、Form 1099-MISCなどのフォームをもらっているものはもちろん申告します。

アメックスから送られてきたForm 1099についても仕方ありません、申告します。

ただし、2016年分のForm 1099-MISCについてChaseが一度フォームを送付しておいて、3月に入ってから再度収入金額を0とする修正版を送付したというデータも目にしている(出所:Doctor of Credit)ので、少なくとも3月中旬までは申告書はFileせずに待ってみようと思っています。

また、フォームをもらっていない収入についても、金銭として振り込まれるもの(Google AdSenseなど)については全て申告するつもりです。

問題は金銭で振り込まれない・あるいは金銭に交換して費消することのないものですが、これはケース・バイケースで考えていくしかありません。

例えば、某アフィリエイトサイトでは発生しても未確定報酬のままずっと確定せずに何か月もそのままのものがありますが、未確定分については申告するつもりはありません。それ以外にも日本に残している銀行口座で数十~数百円の利息が発生していますが、それも面倒なので申告するつもりはありません。

Form 1099を受領しているもののほか、ある程度金額の大きなもの、取扱いがクリアなものを拾って、あとは自己責任ということで乗り切りたいと思っています。

まとめ

今日はブログ収入やリファーラル収入などの「副収入」について考えてみました。

今年のForm 1040の提出期限は、延長しなければ2019年4月15日です。

このブログにお越しの方は、駐在員でもリファーラルなどで何らかの収入を得られている方もそれなりにいらっしゃると思います。申告作業に入る前に、一度ご自身の昨年の収入を立ち止まって考えてみてはいかがでしょうか。

私もそろそろTurbotaxに入力を始めるつもりです。Turbotaxは、こちらのリンクからサインアップ可能です。

参考記事です。

こちらはアメリカ在住のサラリーマンが出来る節税策の王道、401Kに関して取り上げた記事です。

【駐在員必見】アメリカの401K(確定拠出年金)の完全ガイド マッチングの仕組みから税金の取扱いまで

収入が限られているという方、配偶者が働いていないという方は、IRAへの加入も一度検討されてみてください。今からでもまだ2018年分の拠出には間に合います。

【保存版】駐在員が教えるアメリカの私的年金制度:IRAの制度詳解と401K制度との比較

確定申告の基礎になるのが、まずは残高・日々の収支の把握です。

アカウントが増えてくると困るのが口座の管理だと思いますが、おすすめなのが「Personal Capital」という資産管理のウェブサービスです。下記エントリで内容を詳しく解説していますので、よかったらこの機会に利用を開始されてみてください。

アメリカ在住者には「パーソナル・キャピタル」での資産管理&クレジットカード管理がお勧め(2019年5月更新)

最新情報をお届けします

Twitter でKenji@米国駐在員のカネとバラの日々をフォローしよう!

Follow @sorakoge

最近のコメント