アメリカ駐在陸マイラーが保有するクレジットカード:2018年12月末時点の保有枚数は18枚

初めてこのブログにお越しの方は、アメリカ駐在員が年間100万マイル&ポイントを貯めた方法をまとめた>こちらのエントリ<からご覧ください。

こんにちは、アメリカ駐在員のKenji(@sorakoge)です。

さて、今日はアメリカ駐在員かつ陸マイラーの私が、2018年12月末現在保有していたクレジットカードを公開します。

私と同じように、北米に駐在されていてクレジットカードを発行してマイル&ホテルポイントを貯めたいと考えている方は多いはず(?)。少し古いデータにはなりますが、陸マイラー2年目の私が実際に保有していたクレジットカードを公開して、そんな方のカード選びの参考になれば幸いです。

アメリカ駐在2年目の年末を越えて

2018年12月末時点の保有カード総数は18枚

少し古いデータにはなりますが、区切りがよいところで2018年12月末時点での我が家のクレジットカード総数を数えてみたところ、全部で18枚ありました。

内訳は私のアカウントで11枚、妻のアカウントで7枚。

妻の方が枚数が少ないのは、私の方が先にアメリカに来ていたことと、妻は専業主婦であるというステータス上、私に比べて若干慎重にカード選びをしているためです。

それでも2人合わせて18枚のカード保有(うち1枚は家族カード)です。

Kenji

これと別に日本のクレジットカードも10枚以上持っているので、日米合わせると合計約30枚持っている計算になりました。なかなかの数ですよね。笑

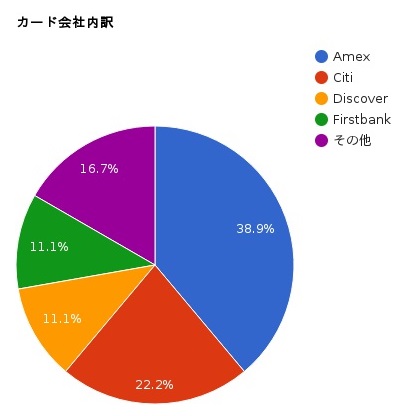

クレジットカードの内訳

次にカード会社の内訳です。せっかくなのでカード会社ごとのパイチャートを作ってみました。

見ていただくとわかるとおり、圧倒的にアメックスが多いですね。

このブログでもたびたびご紹介している通り、アメックスは審査基準が非常に緩やかなので、クレジットヒストリーの浅い駐在員にとっても非常に作りやすいカード会社と言えます。

私の妻もSSNを作って8か月でAmex Business Blue Plusのアプルーブをもらいましたし、駐在員がまず発行を考えるべきは(ANA CARD USAや、Discoverなど一部のエントリーカードで多少なりともクレジットヒストリーが構築されていることを前提として)アメックスということになると思います。

Kenji

逆に、アメックスに嫌われてしまうと在米機関の短い駐在員がアメリカでマイル&ポイントを貯めるのは難しくなると思ってください。

また、アメックスには5枚ルールがあるため、アメックスばかりに頼ってしまうと後半に失速します。

さらに、アメックスは最低一年は保有していないと最悪ポイントを没収されるカード規約になっているため、あまり偏り過ぎずに時間をかけて枚数を増やすのがよいですね。

カード作成時期と作成履歴

カードの作成時期は、私は90日に一度をマイルールに設けています。

これはハードプルの結果が90日はクレジット会社の履歴に残るためです。また、アメックスの2/90ルールというのも念頭にあります。

90日以内に申請を乱発すると、いずれ必ず息切れするときがくるので、原則は90日に一回。今月申請したMarriott Bonvoy Businessのように期間限定のプロモーションが行われているカードがあるときや、臨時的な支出があるのにカードが手元にないときはそれより短い申請サイクルになるときもありますが、あくまでこれは「例外」です。

より正確に言えば、90日+数日を空けるようにしています。94日とか、95日とか、その辺りです。

最初は申請枚数を抑え気味でかつカード申請の間の期間も長目、そして徐々に枚数を増やしました。これには色々理由があるのですが、

①ミニマム・スペンドをクリアするためのサイクルが最初定着していなかったこと

②クレジットヒストリーへの影響を考慮したこと

という2点が大きいです。

最初のうちは家賃をPlastiqで支払うこともしていなかったので、カード決済できる金額が多少低かったということが理由の一点目。ここ数か月はずっとPlastiqで支払っているので、それだけでも月約3,000ドルのカード支出がコンスタントに加算されます。

Plastiqは支払金額に対して2.5%の手数料がかかりますが、カードボーナスをもらうための対価だと思えば安いものです。

二点目の理由については「ANA CARD USAは2年目ではなく3年目に解約すべき理由 クレジットスコアへの影響を考える」の記事でクレジットスコアの考え方を詳しく書きました。

簡単に言えば、カード申請もスコアにはマイナスの影響ですが、下がり幅は3枚しかカードを持っていない人と、10枚カードを持っている人では変わるのです。

したがって、まだカード枚数が少ないうちに3枚、4枚と一度に申請するのは基本的にNG。最初のうちは辛抱強くカード枚数を増やして、支払い履歴、カード会社とのリレーションを作っていくことが大事です。

なお、2018年の途中からは、私が申請したカードとその結果をその都度ごとにブログに公開しています。

アプルーブをもらえたカードはもちろん、Declineされたカードも紹介するとともに、そのカードを申請した理由、毎回申請にあたって何を考慮したかといったところまで合わせてご紹介しています。詳細に興味があるという方は、下記から個別のページへ進んでください。

2018年のカード申請履歴

・2018年6月の申請結果はこちら(妻名義。結果=2勝1敗)

・2018年8月の申請結果はこちら(私名義。結果=3勝)

・2018年10月の申請結果はこちら(妻名義。結果=1勝2敗)

・2018年11月の申請結果はこちら(妻名義。結果=3勝2敗)

こうして結果を振り返ってみると結構面白いもので、クレジットスコアは妻の方が私よりも高いのですが、実際にアプルーブされているのは私名義のカードの方が枚数が多いんですよね。

もちろん、申請しているカードのレベルにもよるので一概には言えませんが、カード会社側もただスコアだけぼーっと眺めて判断しているというわけではないということでしょう。

失敗談も公開

話は脇道に少しそれますが、ブログでは失敗談もシェアしています。

2018年の失敗談

・United Explorerに申請して失敗したストーリーはこちら

・アメックスでサインアップボーナスが否認されたストーリーはこちら

・②017-2018年にカード申請が却下された3枚のカードと、カード会社からもらった「お手紙」の内容を紹介したエントリはこちら

今から考えると「これは無駄な申請だった」「このカードはここで申請すべきでなかった!」と思うようなカードもありますが、今となってはすべて後の祭り。

これからマイル&ポイントを貯め始めるという方は、ぜひ私の失敗談を踏み台にしてください。

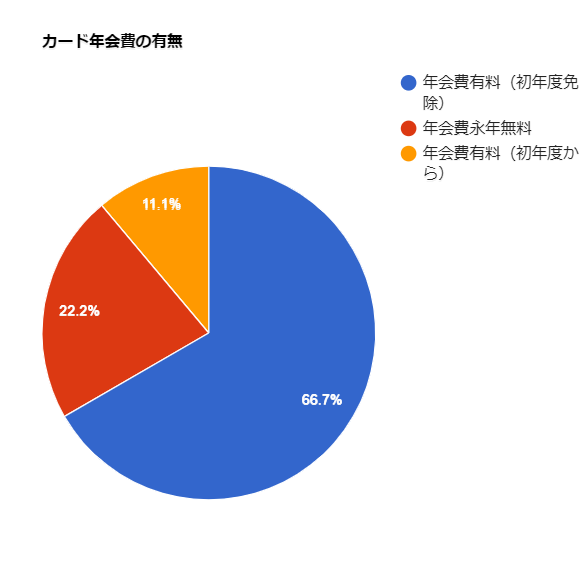

カード年会費の分析

続いて、保有する18枚のカードの年会費の分析です。

まず年会費の総額ですが、キャッシュベースで考えて2018年に支払ったカード年会費の総額は240ドルでした。

年会費が発生したカードと、支払った金額の内訳は以下の通りです。

2018年に年会費が発生したカード

・ANA USA CARD:70ドル

・Barclays Wyndham Visa:75ドル

・Hilton Honors Ascend:95ドル

合計240ドル

3枚合計で240ドル。実際、2017年に発行したカードでも年会費を支払ったものはないため、2年合計でこの費用です。

(一枚カード会社にネゴって年会費を免除してもらったカードがあるのですが、それはまた別の話。)

18枚カードを発行しているにしてはなかなか優秀な数字だと思いますがいかがでしょうか。

カード年会費は単なるコストなので、カードを選ぶ際には以前こちらのエントリでも特集した年会費無料のクレジットカードや、初年度無料のカードを優先的に発行するようにした結果です。

保有するカードの年会費無料・有料の内訳分析もしてみました。初年度無料のカード、永年無料のカードと、初年度から発生するものの3つに分類したのが下記のチャートです。

こうしてみると一目瞭然ですが、私の狙いは「初年度年会費無料」のカードに集中していますね。

北米にはプレミアムカード・ラグジュアリーカードと呼ばれるカードも多数存在しますが、私は2019年2月にHilton Aspireを取得するまで、発行をひたすら避けてきました。

カード年会費を上回るベネフィットがあると言ってもそれはあくまでカードや、そのカードのホテルやサービスを使った場合のディスカウントの話。

高額な年会費を払うとベネフィットを得るために外出先でそのグループを集中的に使うことになりますし、結局キャッシュを使っていることに代わりはないので、やはり申請の優先度合いは落とすべきだと個人的には考えています。

まとめ

2019年もすでに3か月が経とうとしていますが、今日は2018年12月末時点の駐在員マイラーのクレジットカードを棚卸ししてみました。

資産のポートフォリオもそうですが、クレジットカードも立ち止まって考えてみると意外と色々なことが見えてくると思います。

私は資産残高も12月末でいったん区切って、年間の実績の振り返りをすることにしています。12月末にはもう遅い・・・かもしれませんが、ちょうど3月末を迎えるあたりで、銀行口座やクレジットカードの状況を振り返ってみてはいかがでしょうか。

個別のカードも紹介するつもりだったのですが、いままでの記事で公開はしてきていますし、かなり長くなってしまうのでここで切りたいと思います。リクエストがあればコメント欄などで教えてください。

参考記事です。

カードが多くなってくるとだんだんと管理がおっくうになってくるもの。そんなときに助かるのがカードを一元管理できるサービスの存在。私は「Personal Capital」というウェブサービスを利用しています。

アメリカ在住者には「パーソナル・キャピタル」での資産管理が断然お勧め

こちらは文中に出てきたPlastiqの使い方に関する紹介記事です。アメリカで陸マイラー活動をやっていくなら必ず知っておきたいテクニックの一つです。画像付きで使い方を解説していますので、初めて利用するという方はこちらをご参照ください。

【Minimum Spendingクリアに必須】アメリカのPlastiq利用方法の詳細解説

sponsored Link |

sponsored Link |

最新情報をお届けします

Twitter でKenji@米国駐在員のカネとバラの日々をフォローしよう!

Follow @sorakoge

最近のコメント